- Евро

- Всичко за еврото

- Всичко за еврото (част 2)

- Всичко за еврото (част 3)

- Напред към еврото!

- Цифрово евро VS плащания в брой

- За еврото накратко

- Истината за референдума за еврозоната

- С вашите въпроси за еврото (част 4)

- Митове и факти за еврото в България

- Кой отново плаши с приемането на еврото

- Еврото: Права и защита на потребителите

- Откъде да получа информация?

- Кога и как ще плащаме за стоките и услугите?

- С вашите въпроси за еврото (част 5)

- Цифровото евро – помощник или „дигитално робство“?

- За парите в личния портфейл и в държавата

- Рекордна подкрепа за еврото

- Фантом ли е спекулата?

- Кога да сменим левовете в евро

- Двойното обозначаване на цените- част 1

- Kакво се случва с небанковите финансови услуги?

- Конкуренция в действие - турската платформа за сравнение на цени

- Двойното обозначаване при банки и финансови институции

- Двойното обозначаване на цените- част 2

- Какво трябва да знаем за прехода към новата валута?

- Как да обменяме левове в евро?

- Право на основна банкова сметка

- Печалби или загуби?

- Обмен на левове в банките

- Храни

- Здраве и козметика

- Лекарства

- Вода за уста

- Слънчева защита

- Тютюнопушене

- Козметика

- Здравно осигуряване

- Колективните искове в полза на потребителите.

- Генеричните лекарства: как да спестим пари в аптеката

- Антибиотици и здраве

- Край на неетичното промотиране на лекарства

- Играчка под елхата

- Внимание! Как малките батерии могат да станат опасни за децата

Финанси

- Деца

- Домакинство

- Техника

- Услуги

- Еко

- Други

Тест

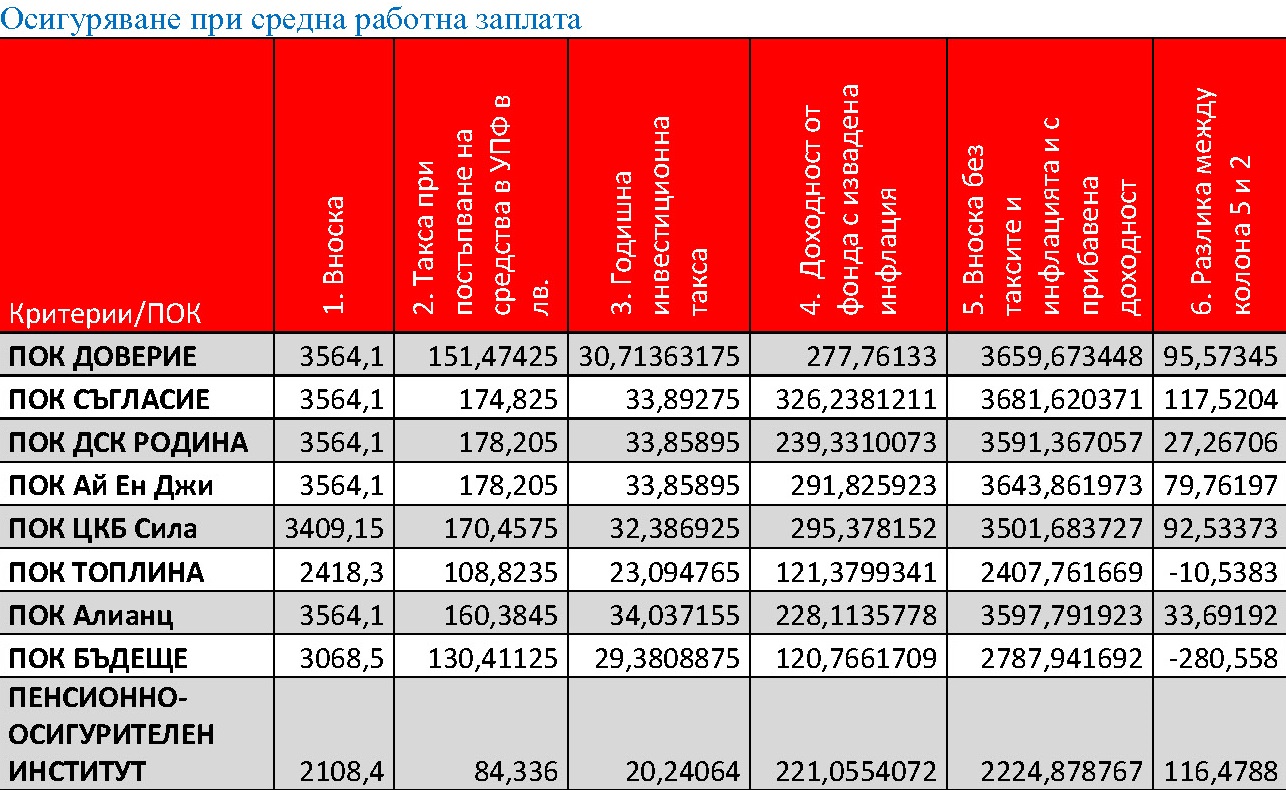

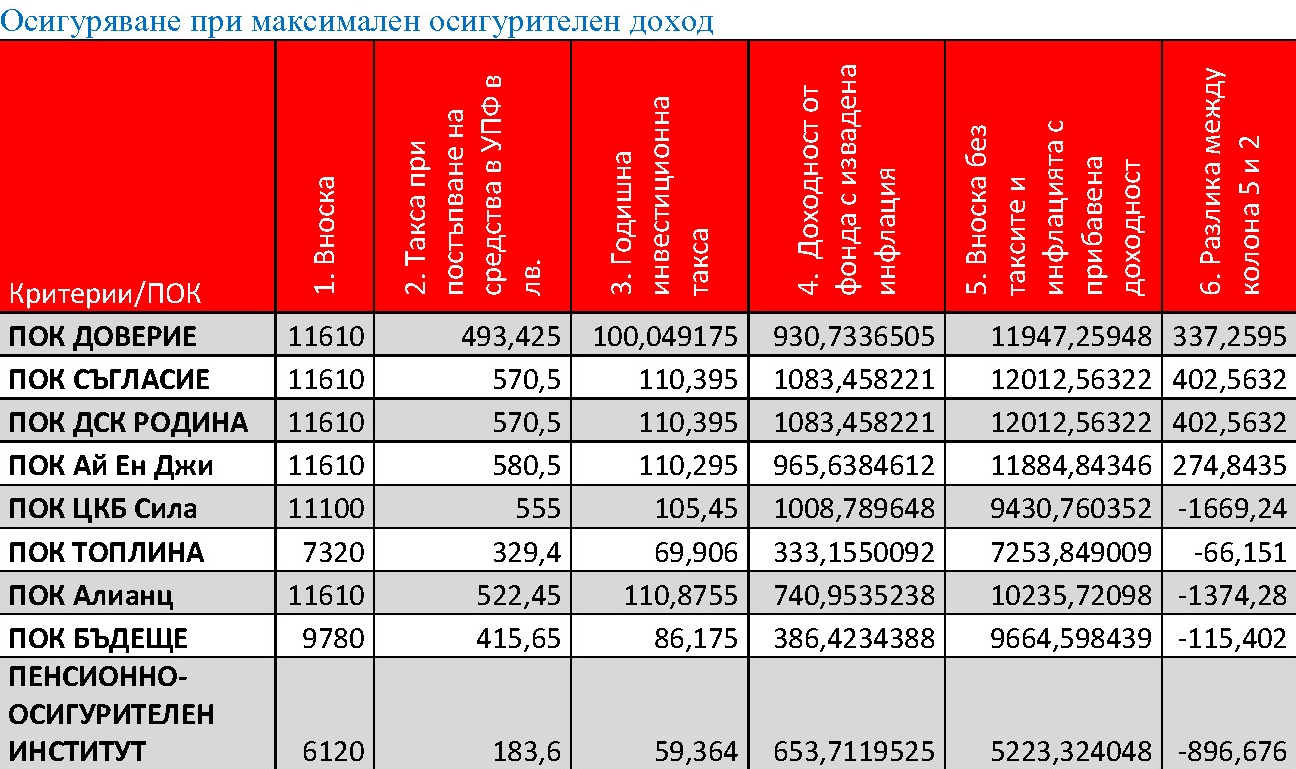

Доходност от универсалните пенсионни фондове (2015)

Каква доходност ни носят различните универсални пенсионни фондове в България? Можем ли да получаваме по-добра пенсия?

Близо година дебатът за пенсионното осигуряване не слиза от страниците на медиите. Множество проучвания предлагат различни посоки и идеи за по-добро пенсионно осигуряване. В настоящото проучване ще се опитаме да направим оценка на съществуващите възможности за доходност от универсалните пенсионни фондове, където родените след 1960г. превеждат част от осигурителните си вноски.

Обща информация

Средствата, които работодателят ви, вие лично или друго лице внасят по персоналната ви осигурителна партида в Универсален пенсионен фонд (УПФ), са лично ваши средства. Те трябва да се разглеждат като отложено потребление или спестявания с дългосрочен характер, които да ви послужат в бъдеще, когато достигнете времето за пенсиониране и както е в най-често срещания случай, престанете да получавате доходи от трудова дейност.

Голяма част от риска при инвестирането на вашите средства се носи от вас, като осигурено лице в съответния фонд. Вие поверявате управлението на тези средства в свободно избран пенсионен фонд, който се управлява от пенсионно осигурително дружество/компания (ПОК/ПОД). Отговорността на дружеството по отношение на доходността е ограничена до постигане на минималната доходност, определяна от Комисията за финансов надзор.

Важно е да направите своя информиран избор като потребител между възможностите, които различните ПОК и управляваните от тях пенсионни фондове ви предоставят.

Срок за натрупване на средствата

Типичният срок за натрупване на средствата в пенсионен фонд е около 40 години, което се равнява на продължителността на трудовия стаж, а изплащането на спестените в личната партида средства, в зависимост от продължителността на след трудоспособния живот е около 10 - 15 години. През всичките тези години, доходността е ключов показател за това доколко ефективно е пенсионното осигуряване. При този дълъг инвестиционен хоризонт, дори и малки пропуски по време на натрупването и изплащането на средствата, дават значителни разлики в крайните резултати.

Номинална и реална доходност

Вложенията в лична партида в пенсионен фонд са спестявания за отложено потребление. За вас, като осигурени лица е от ключово значение дали след дълго време, когато се ползвате от тези спестявания под формата на пенсия, ще можете да купите същия обем стоки и услуги, които можете или сте могли да купите когато сте правели вноските. Необходимо е да се интересувате не само от това каква е доходността на вашите средства в пенсионен фонд, но и каква е промяната на ценовото равнище за съответния период. Сравнението на промяната на ценовото равнище (инфлацията), с номиналната доходност на вашия пенсионен фонд ви дава по-завършена представа за резултатите от допълнителното пенсионно осигуряване. Логично е, че ако доходността на вашия пенсионен фонд е 3% за определен период, а инфлацията за същия е 7%, то вашите спестявания към края на периода имат по-ниска покупателна способност, отколкото са имали в момента на правенето на вноските.

Осигуряването в УПФ е задължително за всички работещи, родени след 31.12.1959г. Само някой определени категории служители на държавата, осъществяващи дейност, свързана с националната сигурност (служители в Националната разузнавателна служба, служба„Военна информация“ на Министерството на отбраната, Държавна агенция „Национална сигурност“ и Специалната куриерска служба на Министерството на транспорта и съобщенията) не се осигуряват за допълнителна пенсия в УПФ. Осигурителната вноска е месечна и възлиза на 5% от осигурителния доход. Тя се разпределя между работодателя 2,8% и работника 2,2%. Самоосигуряващите се лица се осигуряват в УПФ изцяло за своя сметка.

В случай че временно останете без работа, вие нямате задължение да правите вноски в УПФ. Събраните до момента средства във вашата индивидуална партида продължават да се инвестират и върху тях се разпределя доходност.

До края на 2014 г. в 3 месечен срок от възникване на задължението за осигуряване (сключване на първи трудов договор, започване на дейност като самостоятелно заето лице) вие имате право и сте длъжни да изберете фонд за допълнително задължително пенсионно осигуряване, в който да постъпват вашите вноски. В случай че в рамките на 3 месечния срок не си изберете фонд ще бъдете служебно разпределени в някое от ПОД. Сега се обмисля промяна като срокът за избор на ПОД да е 1 година и ако в рамките на този срок не се направи избор лицето да се прехвърля служебно да се осигурява към НОИ.

Данъчни облекчения за осигурителни вноски

Личните вноски на осигурените лица в УПФ не подлежат на облагане с данък върху доходите на физическите лица. Те се приспадат от дохода преди неговото облагане.

Смяна на фонда

Първоначално след като изтече период от 2 години може да смените фонда, а след това веднъж годишно.

Плащания от допълнително пенсионно осигуряване

Отпуснатите от фондовете за допълнително пенсионно осигуряване пенсии са самостоятелни осигурителни плащания. Те се получават отделно от плащанията от ДОО.

Кога се придобива право на пенсия?

Придобива се право на допълнителна пожизнена пенсия за старост от УПФ при придобиване на право на пенсия от ДОО при НОИ.

Допустими такси от закона

Съгласно закона има определени максимални размери на таксите, които се удържат при внасяне на вноски в УПФ:

- до 5 % от всяка осигурителна вноска при постъпване на средства;

- до 1 % инвестиционна такса от стойността на нейните активи на фонда;

- до 20 лв. такса за прехвърляне в друг фонд Резултати от проучването Готвените промени относно пенсионната система у нас направиха въпросът за допълнителното задължително пенсионно осигуряване изключително актуален и дискутиран. Появиха се много мнения и изказвания по въпроса. Поради тази причина и ние от Асоциация Активни потребители решихме да направим проучване относно натрупаните средства и реалната доходност на ПОД в УПФ. Разглежданият период е от 2002 г. до 2013 г. включително. За целта ние разгледахме три възможни сценария и направихме изчисления: какви ще са резултатите при осигуряване върху минимална работна заплата, средна работна заплата за страната и при максимален осигурителен доход. Обобщените данни за всеки фонд са представени в 3 таблици за всеки отделен сценарий поотделно.

От направените изчисления ние стигнахме до следния извод: Около половината от доходността се губи под формата на такси и инфлация. (такса за постъпване на средствата (около 5%), годишна инвестиционна такса (около 1%) + приспадаме натрупаната инфлация). Има и фондове, при които разликата между внесената сума и сумата с прибавена доходност и приспаднати такси и инфлация е отрицателна. Може да вземем един пример, за да онагледим това - при средна работна заплата 480 лв., вноска удържана на входа във фонда 5%, инвестиционна такса 1%, доходност от фонда 15,33% и инфлация 12,5%. Като изчислим получаваме следното: 24 лв. вноска, такса, удържана на входа 1,2 лв., инвестиционна такса 0,24 лв.; инфлация 3 лв., вноска приспадната с такси и инфлация 19,56лв., доходност от тази вноска 2,998548 лв., вноска с прибавената доходност и извадените такси и инфлация 22,558548 лв. Реалната сума във фонда се оказва с 1,441452 лв. по-малка от направената вноска. От тук можем да направим следните изводи: 1. при по-ниски такси и инфлация ще имаме по-висока реална доходност и повече натрупани средства по индивидуалната партида, което води до заключението, че ПОК е необходимо да намалят таксите, които удържат от осигурителната вноска. 2. Дружествата, при които имаме отрицателни стойности при средна работна заплата са следните: ПОК „Топлина“ и ПОК „Бъдеще“. 3. При минимална работна заплата с отрицателни стойности са: ПОК „Топлина“, ПОК „Бъдеще“. 4. При максимален осигурителен доход дружествата с отрицателни стойности са: ПОК ЦКБ „Сила“, ПОК „Топлина“, ПОК „Алианц“, ПОК „Бъдеще“ и Пенсионноосигурителен институт. Как проучвахме? В проучването са обхванати: 9 пенсионни фонда в България, с предлаганите от тях условия - ПОК „Доверие“ АД, ПОК „Съгласие“АД, ПОК „ДСК – Родина“ АД, ПОД „Алианц България“ АД, „Ай Ен Джи ПОД“ ЕАД, ПОАД „ЦКБ-Сила“ АД, ПОД „ Бъдеще“ АД, ПОД „Топлина“ АД, „Пенсионноосигурителен институт“ АД. Период на изследването: юни - октомври 2015 г. Проверени показатели: 1. Вноска 2. Такса при постъпване на средства в УПФ в лв. 3. Годишна инвестиционна такса 4. Доходност от фонда с извадена инфлация 5. Вноска без таксите и инфлацията и с прибавена доходност 6. Разлика между (5) и (2) Методология: Сравнителното проучване е извършено чрез изчисляване на доходността при хипотетични варианта на осигуряване - (1) минимална работна заплата, (2) средна работна заплата и (3) максимален осигурителен доход.

Коментари ( 1 общо )

anonymous

Здравейте, на мен ми се струва, че е абсолютно оправдано всяко осигуряващо се лице да направи избора по чл.4б от КСО и да премести осигуряването си към фонд "Пенсии" в НОИ. Така поне ще бъдат избегнати тези такси. Прав ли съм? Също така ме интересува дали има вероятност някой УПФ да фалира? Има ли механизми за защита на осигурените там лица ако това се случи?

Написан на: 31/01/2017 13:16 Докладвай този коментар

anonymous