- Евро

- Всичко за еврото

- Всичко за еврото (част 2)

- Всичко за еврото (част 3)

- Напред към еврото!

- Цифрово евро VS плащания в брой

- За еврото накратко

- Истината за референдума за еврозоната

- С вашите въпроси за еврото (част 4)

- Митове и факти за еврото в България

- Кой отново плаши с приемането на еврото

- Еврото: Права и защита на потребителите

- Откъде да получа информация?

- Кога и как ще плащаме за стоките и услугите?

- С вашите въпроси за еврото (част 5)

- Цифровото евро – помощник или „дигитално робство“?

- За парите в личния портфейл и в държавата

- Рекордна подкрепа за еврото

- Фантом ли е спекулата?

- Кога да сменим левовете в евро

- Двойното обозначаване на цените- част 1

- Kакво се случва с небанковите финансови услуги?

- Конкуренция в действие - турската платформа за сравнение на цени

- Двойното обозначаване при банки и финансови институции

- Двойното обозначаване на цените- част 2

- Какво трябва да знаем за прехода към новата валута?

- Как да обменяме левове в евро?

- Право на основна банкова сметка

- Печалби или загуби?

- Обмен на левове в банките

- Храни

- Здраве и козметика

- Лекарства

- Вода за уста

- Слънчева защита

- Тютюнопушене

- Козметика

- Здравно осигуряване

- Други

- Други

- Колективните искове в полза на потребителите.

- Генеричните лекарства: как да спестим пари в аптеката

- Антибиотици и здраве

- Край на неетичното промотиране на лекарства

- Играчка под елхата

- Внимание! Как малките батерии могат да станат опасни за децата

- Финанси

- Деца

- Домакинство

- Техника

- Услуги

- Еко

Други

Тест

Обезщетенията по застраховка „Гражданска отговорност“

Задължителната застраховка „Гражданска отговорност“ (ГО) е от изключително значение за всеки шофьор, тъй като тя трябва обезпечава финансови вреди при произшествия. Потребители обаче все по-често ни сигнализират, че застрахователите не изплащат в пълен размер дължимите обезщетения. В резултат на това те са принудени сами да доплащат за възстановяване на повредените си автомобили, въпреки че нямат вина за причинените щети. Потребителите считат това за несправедливо, защото някой друг е повредил автомобила им, и не трябва финансовата отговорност да се пренася върху невиновния участник в движението по пътищата. Потребителите де факто обедняват, въпреки задължението да се изплати застрахователно обезщетение равно на действително претърпените вреди.

Според сигналите, застрахователите мотивират по различни начини предоставеното ниско обезщетение, като използват за обосновка методиката на оценка на вреди предвидена в наредба и съгласно техни вътрешни правила и считат, че предоставеното обезщетение е достатъчно. Това поражда нуждата да се направи преглед на практиката, за да се установи какви са правата на потърпевшите според Кодекса за застраховането, как да защитят интересите си в такива случаи и кои са отговорните институции, които осъществяват контрол.

Какво представлява застраховката Гражданска отговорност и защо е задължителна?

Функцията на ЗЗГО е многослойна, но основната ѝ цел е да покрие отговорността на застрахованите физически и юридически лица за причинените от тях имуществени и неимуществени вреди на трети лица. ЗЗГО не покрива щетите, причинени на превозното средство на застрахования-увреждащ или на неговото имущество, а се фокусира изключително върху вредите причинени на трети лица. С това се осигурява обществената безопасност и се създава среда, в която всички участници в движението имат сигурност, че в случай на ПТП съществува механизъм за възстановяване на причинените им вреди.

Ето защо, застраховка „Гражданска отговорност“ е задължителна и всеки притежател на автомобил и участник в движението има качеството на потребител на тази услуга. Тук се поражда и нуждата на потребителя да бъде възможно най-информиран за неговите права и как може да ги упражни, за да защити своите интереси.

Правото на обезщетение в пълен размер

Общото правило за обезщетение в случай на застрахователно събитие (ПТП) е, че дължимото застрахователно обезщетение е равно на действително претърпените вреди към деня на настъпване на събитието, но не по-голямо от застрахователната сума (лимита на отговорност), (чл. 386, ал. 2 от КЗ).

Терминът "лимит на отговорност" представя максималната застрахователна сума, която застрахователят ще изплати в случай на застрахователно събитие и служи като предварително определена граница на финансова отговорност на застрахователя /уреден е в чл. 492 от КЗ/. За вреди на имущество, минималният лимит е 1 300 000 евро за всяко събитие, докато за неимуществени и имуществени вреди вследствие на телесно увреждане или смърт, лимитът е 6 450 000 евро за всяко събитие. Застрахователите могат да определят и по-високи лимити от минималните по закон.

Според чл. 429, ал. 1, т. 1 от КЗ, застрахователят по договора за ЗЗГО е задължен съгласно лимита да понесе отговорността на застрахования за причинените от него на трети лица имуществени и неимуществени вреди. При настъпване на застрахователно събитие – застрахователят е задължен да обезщети действително претърпените вреди, като за целта се извършва преценка за настъпилите вреди чрез установяване на действителната застрахователна стойност на застрахованото имущество.

За действителна застрахователна стойност се смята стойността, срещу която вместо застрахованото имущество може да се купи друго от същия вид и качество /чл. 400, ал. 1 КЗ/, а за възстановителна застрахователна стойност стойността за възстановяване на имуществото с ново от същия вид и качество, в това число всички присъщи разходи за доставка, строителство, монтаж и други, без прилагане на обезценка /чл. 400, ал. 2 КЗ/.

Следователно, при настъпило застрахователно събитие с увреден автомобил годината на производство е без значение, а нанесените щети трябва да се измерят в реални стойности на пазарен принцип, без да се прилага обезценка на увреденото имущество. Например, бронята на двадесетгодишна кола е претърпяла овехтяване, но за възстановяване на предишното здраво състояние на тази броня ще се изискват същите средства, както и при нов автомобил – ремонт и замяна.

От значение е какви средства ще отнеме да се възстанови предишното състояние на увреденото имущество в следствие на ПТП. Важно е да се напомни, че щети, които не са вследствие на събитието, не подлежат на обезщетение от застрахователя.

Упражняване на право на обезщетение

При настъпване на застрахователно събитие – ПТП без телесни повреди на граждани се съставя двустранен констативен протокол за настъпило ПТП между увреждащия и увредения автомобилист. Ако увреждащия автомобилист откаже да съдейства или има наранени лица се сигнализира полиция, която съставя протокол за ПТП.

На следващо място, задължителна предпоставка е депозирането на писмена застрахователна претенция пред застрахователя на увреждащото лице (чл. 380, ал. 1 от КЗ). Давността за изплащане на обезщетение по ЗЗГО на автомобилистите в България е пет години от датата на пътно-транспортното произшествие (чл. 378, ал. 2 от КЗ). Към писмената претенция трябва да се приложат всички документи – двустранен протокол, протокол от полицията, фактури от сервиз за извършен ремонт (незадължително) и други налични документи. Задължително трябва да се посочи банкова сметка (чл.380, ал. 2 от КЗ) за изплащане на обезщетение.

Застрахователят е длъжен да регистрира датата на всяка заведена претенция, както и да регистрира датата на последващо депозиране на документ по претенцията и да удостовери всяко от тези обстоятелства поотделно или под опис пред лицето, заявило претенцията (чл.106, ал. 2 от КЗ). Ако застрахователят не заведе претенцията, това е основание да се подаде сигнал до Комисията за финансов надзор, като за целта на доказване на това правонарушение е желателно да ви откажат в присъствието на свидетел.

Срокът за окончателно произнасяне по претенция по задължителна застраховка "Гражданска отговорност" на автомобилистите не може да е по-дълъг от три месеца от нейното предявяване (чл. 496, ал. 1 от КЗ). Застрахователят може да изиска допълнителни доказателства при необходимост, която не е била явно при завеждане на писмената претенция, и не по-късно от 45 дни от завеждането на претенцията. Застрахователят не може да иска доказателства, с които потребителят не може да се снабди, както и доказателства несъотносими към спора.

Застрахователят трябва в срок до 15 работни дни (чл.108, ал.1 от КЗ) от представянето на всички доказателства (и не по-късно от три месеца – чл.380, ал. 1 от КЗ) по писмената претенция да определи и изплати размера на обезщетението или да даде мотивиран отговор по предявената претенция, когато не е установил основанието за плащане или размерът на вредите не е бил напълно установен. Застрахователят може да откаже да се произнесе по основателността на претенцията за обезщетение (макар да е рядка хипотеза), когато не е представен протокол за ПТП (двустранен или протокол от органите на реда) или друго удостоверение от органите на МВР (чл.496, ал. 3 от КЗ).

Застрахователят е задължен в своя мотивиран отказ ясно и точно да посочи фактическите основания, които обосновават приложимостта на конкретната хипотеза, при която е допустимо отказване на плащане на обезщетение.

При ЗЗГО по правило не се предвижда „доверен сервиз“, както е при някои полици „Каско“. ГО покрива отговорността на застрахования към трети лица, а не ремонта на автомобила на увреденото лице (както е при Каско). Някои застрахователни компании може да предложат съдействие с конкретни сервизи, когато се касае за отстраняване на щети по автомобила на увреденото трето лице. Въпреки това съществува възможност при съгласие между застрахования и застрахователя вредите да бъдат отстранени от доверен сервиз, тогава също в рамките на 15 работни дни от представянето на всички доказателства застрахователят трябва да издаде възлагателно писмо до сервиза. Ремонтът трае в рамките на разумен за изпълнението срок, освен ако е договорено друго със застрахователя. (чл. 108, ал. 7 от КЗ)

Отговорност на увреждащото лице

Принципно увреждащото лице не носи финансова отговорност при настъпило застрахователно събитие, като разбира се има изключения от това. Изключение се прилага когато застрахователното събитие е:

- умишлено причинено или

- извършено под въздействието на алкохол или под въздействието на наркотични вещества или при отказ от проверка за употреба на подобни субстанции

- при възникнала повреда по време на движение и неотстраняване на тази повреда, която впоследствие предизвиква ПТП, или

- увреждащото лице е напуснало мястото на произшествие без неотложна причина, когато е било задължително идването на органите за контрол на движението, или

- е предизвикал ПТП при извършване на престъпление по смисъла на Наказателния кодекс - е управлявало МПС без правоспособност или е с временно отнето свидетелство за правоспособност

В тези случаи застрахователят дължи заплащане на щетите, но има право на регресен иск срещу увреждащото лице в пълен размер – в този смисъл чл.500 от КЗ.

Важно е да се знае, че застрахователят е отговорен пред увреденото лице, дори когато увреждането е извършено умишлено от увреждащото лице. В този случай застрахователят може да търси отговорност от увреждащото лице (чл. 432, ал. 3 от КЗ).

Застрахователят не е ангажиран да изплати обезщетение при настъпили екологични вреди; вреди по време на акт на тероризъм или война и вреди причинени от МПС превозващо радиоактивни материали или химически или други материали, представляващи повишена опасност; вреди, причинени при използването на моторно превозно средство за участие в състезания, при условие че спазването на правилата за движение по пътищата не е задължително за участниците в състезанието. Застрахователите също не са длъжни да заплащат обезщетение за вредите, произтичащи от загуба или унищожаване на пари, бижута, ценни книжа, всякакви видове документи, марки, монети или други подобни колекции. Това може да се извлече от разпоредбата на чл. 494 от КЗ.

На причинителят на увреждането не се дължи възстановяване на вредите на автомобила, на негово имущество или на член на неговото семейство.

Какво се случва, ако увреждащият автомобилист не е имал валидна застраховка „Гражданска отговорност“?

Увредени лица от автомобилисти без ЗЗГО трябва да отправят своята писмена претенция към Гаранционния фонд чрез своя застраховател, като следват същия ред, по който предявяват писмена претенция пред застрахователя.

Гаранционният фонд в България е институция, създадена за целите на защитата на интересите на гражданите при ПТП, особено в случаите, когато виновникът за инцидента няма сключена задължителна застраховка "Гражданска отговорност" (ГО) или застрахователят на увреждащото лице е в състояние на несъстоятелност.

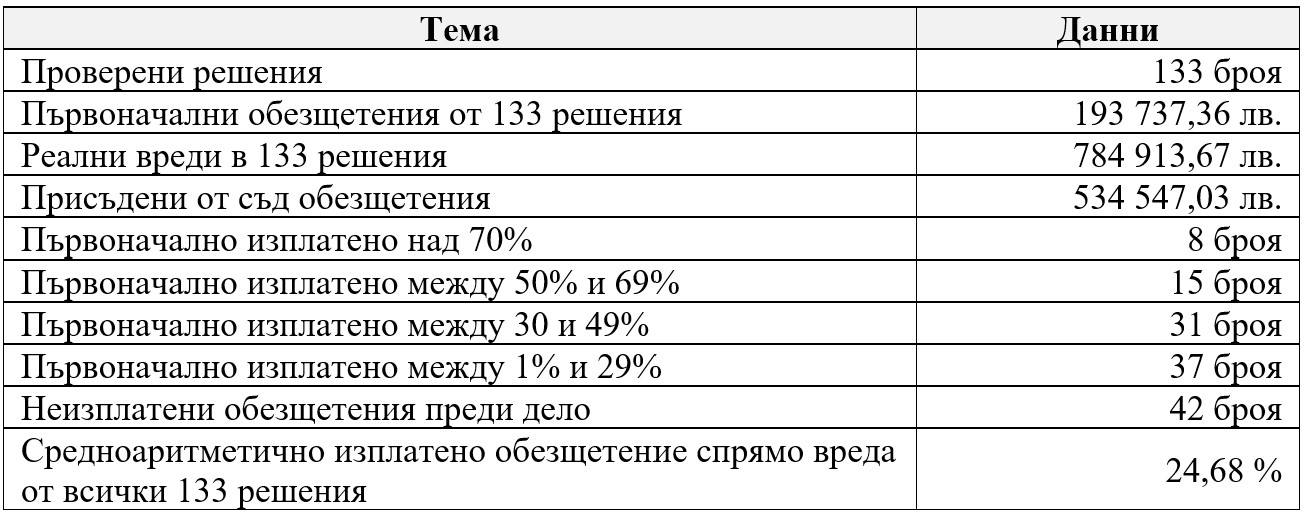

Анализ на съдебната практика и данните на КФН

Анализ на 133 съдебни решения показва средно едва 24,68% съотношение между изплатени обезщетения от застрахователните компании и реални вреди определени от съдилищата. С други думи, застрахователните компании са изплащали първоначално близо 4 пъти по-ниски обезщетения в сравнение със съдебните оценки на вредите.

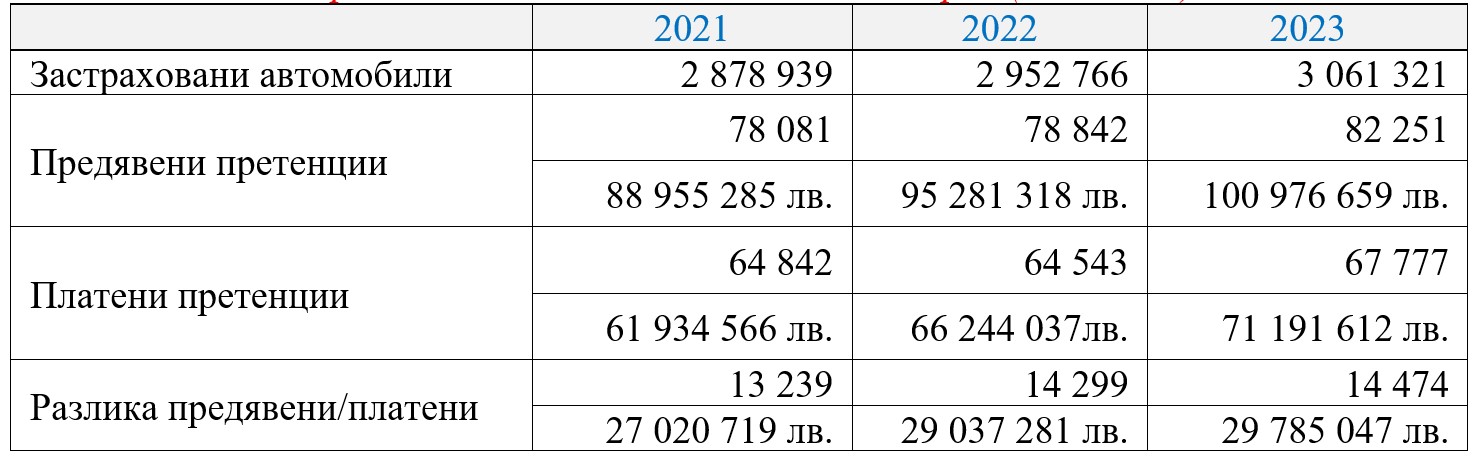

От публично достъпната информация на КФН могат да се видят данни за броя на застрахованите за 2021 г., 2022 г. и 2023 г., предявените и платените претенции и реализираните приходи от премии.

Данни от КФН за застрахованите леки автомобили в България (до 5 тона)

Източник КФН: https://www.fsc.bg/zastrahovatelna-deynost/statistika/obshto-zastrahovane/

От тази таблица се вижда, че около 13-14 хиляди претенции всяка година не се уважават. Това кореспондира с извлечената съдебна практика, където ¼ от претенциите са отхвърлени и е налице „нулево плащане“.

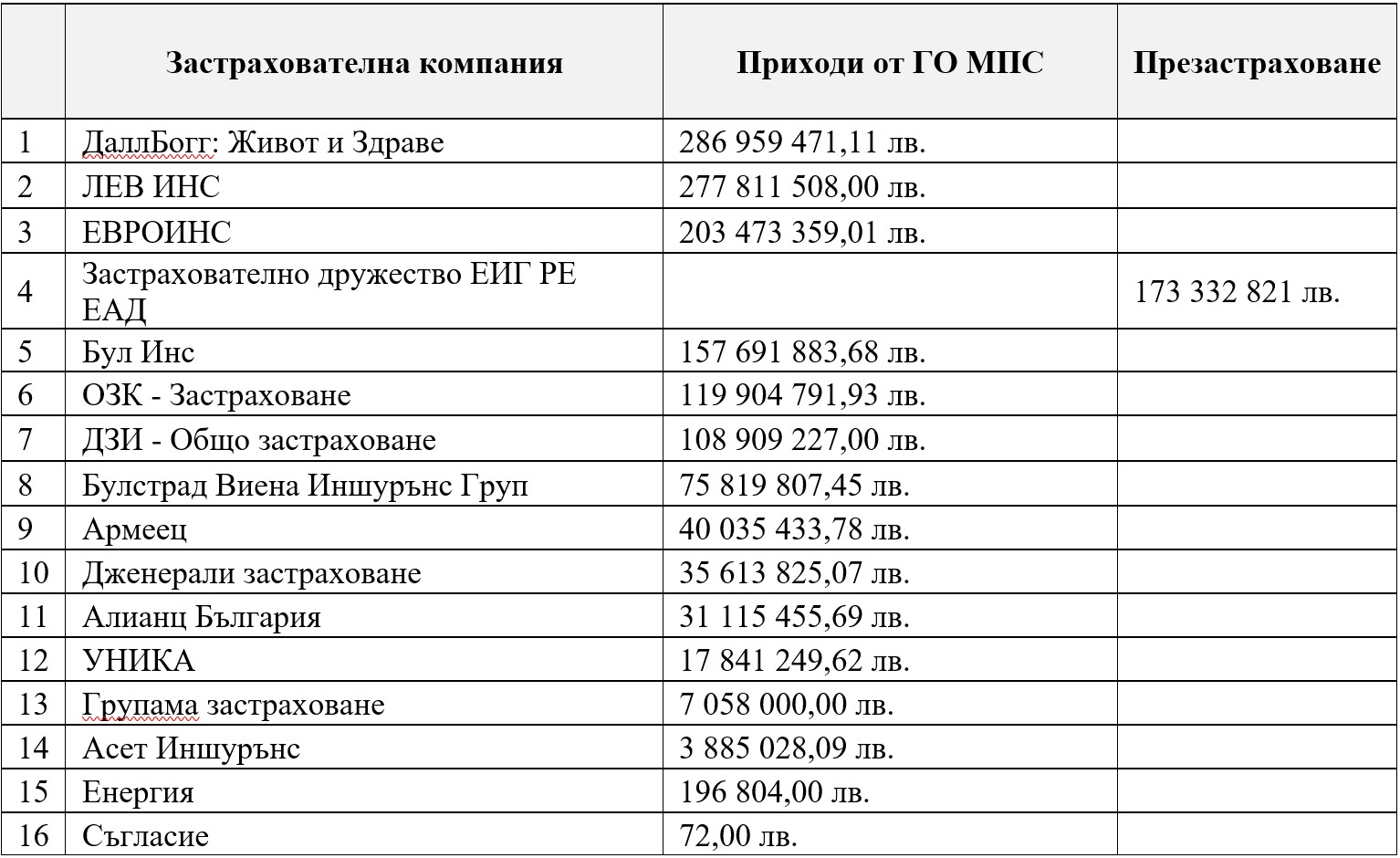

В следващата таблица са отразени приходите от премии по застраховки ГО за 2023 година за всички компании, които предлагат този продукт.

*данни КФН 2023 г. реализирани брутни премии по застраховка Гражданска отговорност

Анализ на съдебната практика

В рамките на проучването извършихме анализ на данни от 133 съдебни решения като е нужно е да уточним, че сравнителен брой съдебни решения са със заличени данни по отношение на страните по делото и са поставени само инициали. Това ограничава възможността да бъдат открити всички решения на съответния застраховател. Липсата на решения в настоящия случай не можем да отчетем като липса на проблеми при застрахователните претенции. Статистически погледнато при извадка от 133 решения, при усредняване на данните се достигна до хипотетичен извод, че застрахователите изплащат едва 24,68% от реалната вреда. Това не трябва да се тълкува в смисъла, че всички застрахователи във всички случаи ще обезщетяват само ¼ от реалната вреда. Въпреки това данните показват, че има проблем и той следва да бъде адресиран чрез анализ на публично достъпни данни.

Застрахователното дружество ЕИГ РЕ ЕАД е изключено от настоящото проучване, тъй като е извършвало само презастраховане. Изключени от проучването са и компаниите „Съгласие“, „Енергия“, „Асет Иншурънс“, „Групама“, „Уника“ и „Алианц България“, защото не могат да бъдат открити решения с тях, което може да означава, че или претенциите не са стигали до съд, или данните в решенията са заличавани от съдебните състави.

Най-общо съдебните казуси разглеждат жалби на потребителите срещу ниски обезщетения по застраховки ГО и са претендирали допълнително обезщетение. В някои от случаите застрахователят в хода на делото е изплатил исканото обезщетение преди постановяване на решение.

Не се разглеждат делата, в които съдът е установил, че щетите не са вследствие на застрахователното събитие, от което се претендира заплащане на обезщетение на вреди.

Проверени са 133 решения и се установи изплатено обезщетение в общ размер от 193 737,36 лева за вреди в общ размер на 784 913,67 лева. Съдът присъжда на страните допълнителни 534 547,03 лева обезщетение. В някои случаи съдебната експертиза установява размера на вредата, но потребителят е представил доказателства (фактури) за извършена поправка в по-малък размер, поради което съдът постановява по-малкия размер от вредата, установена от вещото лице по делото. Данните могат да се видят в следващата таблица и графика.

След направения анализ се установи, че най-малко вероятно е хипотезата да се изплати над 70% обезщетение спрямо реалните вреди, а най-много вероятно е застрахователите да не предоставят обезщетение на потребителите.

Разделихме ги на различни категории спрямо размера на вредата или наличие на „тотал щета“, за да се изчисли средноаритметично на изплатено обезщетение спрямо вреда в случаите на частично плащане и при нулево плащане. От данните излиза, че при щети до 2000 лева обезщетението е в размер около 37%, при щети до 5000 лева е в размер около 35%, при щети до 10000 лева е в размер около 36%, при щети до 20000 лева е в размер около 42%, а над 20000 лева е в размер около 22% (всичките при измерени стойности без нулево плащане). Възможно е и потребителят да не получи обезщетение от застрахователя преди делото.

Какви са причините за ниско обезщетение и какво е решението?

В КЗ е заставено общото положение, че застрахователят трябва да заплати обезщетение, което е равно на действително претърпените вреди към деня на настъпване на събитието. В кодекса се предвижда препращане към нарочна наредба, с която да се създаде определена методика за изчисляване на щети, когато не са представени фактури от потребителя. Тази методика изглежда е „хванала прах“, защото не отразява актуалните пазарни цени през 2024 г.

След като Кодексът задължава застрахователното дружество да изплаща реално претърпените вреди и не може да прилага обезценка на увреденото имущество, защо се изплащат значително по-малко?

Застрахователите аргументират размерът на обезщетението като се позовават на база изчисления съгласно наредбата за ликвидация на щети по застраховка „ГО“ (Наредба № 24 от 08.03.2006 г. за задължителното застраховане по чл. 249, т. 1 и 2 от Кодекса за застраховането и за методиката за уреждане на претенции за обезщетение на вреди, причинени на моторни превозни средства).

При преглед на Наредба № 24 от 2006 г., две неща правят впечатление. Наименованието съдържа препращане към отменения Кодекс за застраховането, а през 2014-та година всички членове на наредбата са отменени освен един:

Чл. 15, ал. 4. Обезщетението за вреди на моторни превозни средства се определя по методиката за уреждане на претенции за обезщетение на вреди, причинени на моторни превозни средства, съгласно приложения № 1 - 6.

Методиката за уреждане на претенции за обезщетение на вреди, причинени на МПС, по задължителна застраховка "Гражданска отговорност" на автомобилистите, представляваща Приложение № 1 към чл. 15, ал. 4 от Наредба № 24/08.03.2006 г., към което Наредба № 49/16.10.2014 г. препраща, в Раздел I, чл. 4 е предвидено, че методиката се прилага като минимална долна граница в случаите, когато не са представени надлежни доказателства (фактури) за извършен ремонт на МПС в сервиз и за случаите, когато обезщетението се определя по експертна оценка. Цитираната методика не дерогира приложението на разпоредбите на КЗ и не ограничава отговорността на застрахователя, като тя представлява указание за изчисляване на размера на щетите на МПС в случаите, когато обезщетението се определя от застрахователя, на когото не са представени фактури за извършен ремонт в сервиз. Тази методика обаче не изчислява реално претърпяната вреда, защото използва данни, които не кореспондират с настоящата реалност през 2024 г. Фактът, че самото наименование на наредбата съдържа отменен законодателен акт показва, че е остаряла. Последната промяна в тази наредба е от 2014 г.

Наредба не може да противоречи на по-високостоящ нормативен акт, затова застрахователните дружества не трябва да използват изчислението в методиката като аргумент да изплащат по-малко от реално претърпените вреди. Това, че не са предоставени фактури, не позволява на застрахователите да присъдят минимума по наредбата, защото по този начин нарушават чл.386, ал. 2 от Кодекса за застраховане.

|

В заключение Наредба №24 от 2006 г. е неработеща и остаряла, не отразява пазарните цени за възстановяване на вреди и нарушава Кодекса за застраховането. Към настоящия момент тези вреди могат да се оценяват на реална пазарна цена от застрахователите при извършване на оглед на автомобила. Дискусия е нужна, за да се осъвременят стандартите за обезщетяване на потребителите на ГО така че да удовлетворяват в пълнота интересите им. Нужна е реформа в начина, по който се оценява и обезщетява потребителя на ЗЗГО. |

Изводи

При застрахователно събитие, потребителят (увреденото лице) трябва да предяви писмена застрахователна претенция пред застрахователя на виновното лице, причинило ПТП. В тримесечен срок трябва да получи обезщетение или отказ от обезщетение. Ако не е съгласен с размера на обезщетението, потребителят може да подаде жалба до застрахователя, който трябва в кратък срок да преразгледа своето решение. В случай, че потребителят отново не е съгласен с аргументите на застрахователя, може да подаде сигнал до Комисията за финансов надзор.

В случай, че обезщетението не покрива реалните вреди, потребителят може да се обърне към съда и да започне съдебно производство, в което ще се извърши експертиза, за да се установи каква е реалната вреда съгласно пазарните принципи. С установяване на реалните вреди съдът ще осъди застрахователя да изплати (при нулево плащане) обезщетение равняващо се на реалните вреди.

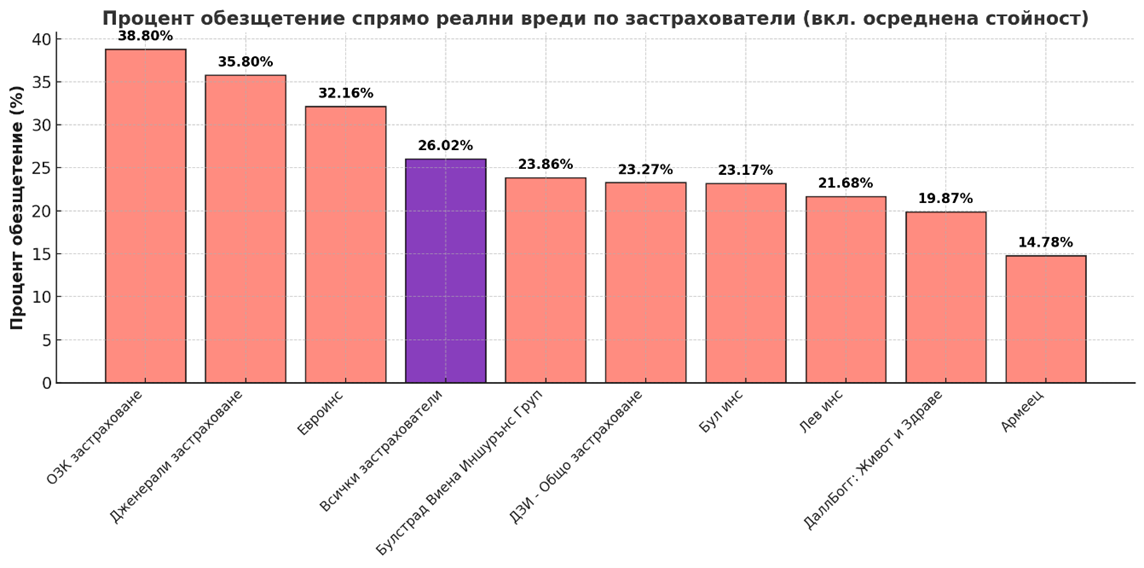

С направения разбор на съдебни решения се установи, че ОЗК-застраховане изплаща най-високи обезщетения спрямо реалните вреди (38,8 %), следван от Дженерали застраховане (35,80%) и Евроинс (32,16%) и най-ниски обезщетения – Армеец (14,78%) и ДаллБогг: Живот и Здраве (19,87%). Въпреки това тази представителна извадка има ориентировъчен характер, тъй като е направена само на част от съдебни решения и тези проценти може да се променят, ако се направи анализ на всички решения.

В хода на анализ на решенията се забеляза тенденция на застрахователите да оценяват съгласно Наредбите, определящи дължимото застрахователно обезщетение (в този смисъл - Решение № 7 от 03.01.2024 г. по гр. д. № 3520 / 2023 г. на Районен съд - Стара Загора), като застрахователите оценяват вредите по-ниски от тези предвидени в Наредбите, а вещото лице на съда оценява щетите спрямо пазарните цени и спрямо предвидените в наредбата методи. Вещото лице в тези дела установява разлика на оценка на щетите при пазарните цени и съгласно методиката на наредбите между 25% и 50% повече вреди при пазарните цени. Ето затова е важно, когато застрахователят изплати по-ниско обезщетение, да се обжалва това решение и да се иска увеличение или обосновка защо обезщетението е в такъв размер. Ако и това не помогне – сигнализирайте КФН.

Сигнализиране на компетентните органи

Комисията за финансов надзор упражнява контрол над застрахователите, които се явяват поднадзорни лица. Комисията има създадена онлайн платформа за подаване на сигнали и жалби и може да се достъпи от следния линк: https://eis.fsc.bg/service/495/. При неоснователен отказ от изплащане на обезщетение или при нисък размер на обезщетение се явява нарушение на чл. 386, ал. 2 от КЗ, което е основание за сигнализиране на КФН. Комисията може да издава заповеди за принудителни административни мерки като разпорежда писмено да се предприемат мерки за преустановяване на допуснато нарушение – в този смисъл и нарушение на чл. 386, ал. 2 от КЗ.

Сигнали могат да се подават и при забавяне от застрахователя да изплати обезщетение, включително при неоснователно искане на документи, с които застрахования не може да се снабди, и се твърди, че са нужни за установяване на вината или размера на щетите. За целите на сигнала потребителите трябва да отразяват обективно фактите по своя случай и да посочат причината, поради която смятат, че застрахователят изплаща по-ниско обезщетение.

|

Нашите препоръки

Настоящият анализ показа, че се изплащат по-ниски обезщетения от реалните вреди и така потребителите обедняват, целта на ЗЗГО не се изпълнява в пълнота, а застрахователните дружества се обогатяват за сметка на потребителите. За потребителите е икономически необосновано да инвестират многократен финансов ресурс при малък материален интерес за провеждане на съдебно производство срещу застраховател и това представлява бариера за потребителя.

Нужен е нов подход за оценка на причинени вреди на автомобили с ГО и трябва наредбата да приведена с принципи, които да отразяват именно пазарните цени на ремонти по автомобили на потребители. Нужна е законодателна инициатива, която да промени наредбата, така че да се хармонизира с Кодекса за застраховането. |

|

Полезни съвети - При ниско обезщетение, обжалвайте решението на застрахователя. - Подавайте сигнали до Комисията за финансов надзор. - Завеждайте дело, ако не ви изплатят обезщетение или изплатят ниско обезщетение. - Сигнализирайте Асоциация „Активни потребители“ при проблем със застраховател. - Споделяйте вашия опит с други потребители и ги окуражавайте да търсят активно своите права. - Подкрепете промяна на законодателната рамка за определяне на обезщетение по застраховка „Гражданска отговорност“. |

|

Как тествахме? В проучването са обхванати: 9 застрахователни дружества, предлагащи застраховка Гражданска отговорност. Период на изследването: октомври-ноември 2024 г. Проверени показатели: От разгледани 133 съдебни решения за оспорване на присъдени обезщетения е определено съотношението между изплатени обезщетения от застрахователните компании и реални вреди определени от съдилищата.

Методология: За целите на настоящото проучване бяха използвани източници на публична информация достъпна на Комисията за финансов надзор, Национален статистически институт, съдебни решения в СИЕЛА, АПИС и ЛАКОРДА. Съдебните решения са извадени чрез системите СИЕЛА, АПИС ПРАВО и ЛАКОРДА, като са използвани ключови думи – „чл. 386, ал. 2 КЗ“, „гражданска отговорност“ и името на съответното дружество. Разбивка на анализираните решения по компании: Застраховател Брой решения ДаллБогг: Живот и Здраве 20 броя (02.12.2024 – 14.06.2023) Лев инс 19 броя (06.11.2024 – 04.04.2019) Евроинс 10 броя (09.10.2024 – 25.06.2021 Бул инс 20 броя (06.11.2024 – 26.01.2022 ОЗК застраховане 15 броя (22.11.2024 – 13.01.2022 ДЗИ 15 броя (31.10.2024 - 15.04.2021) Булстрад Виена Иншурънс 13 броя (16.10.2024 – 24.06.2020) Армеец 6 броя (13.03.2023 – 25.10.2018) Дженерали застраховане 15 броя (13.12.2024 - 23.09.2022)

Изключени от проучването са и компаниите „Съгласие“, „Енергия“, „Асет Иншурънс“, „Групама“, „Уника“ и „Алианц България“, защото не могат да бъдат открити решения с тях, навярно заради заличаване на данни от решения. |

Коментари ( 3 общо )

anonymous

От опит мога да кажа, че обезщетение, което съм получавал по ГО като пострадал - слава Богу, само по колата - беше крайно недостатъчно. Добре че имах каско, което покри щетите.

Написан на: 19/05/2025 07:48 Докладвай този коментар

anonymous

От повече от 10 години използвам Алианц. Винаги каското ми е покривало над 100% от заплатените суми в сервиза или са ми приемали 15 годишния автомобил в доверен сервиз. Един път нанесох щети на друг автомобил и беше също доволен от изплатената сума. Алианц идва винаги по-скъпо от другите поне 5 застрахователя, но си правя там гражданската застраховка, за да съм сигурен, че ако причиня на някого вреди ще си ги покрие спокойно от застраховката. Затова вероятно и нямат дела.

Написан на: 05/07/2025 08:36 Докладвай този коментар

anonymous

"Дал Бог добро" буквално се изгаври. За надрани и смачкани калник и капак изплати 300лв. Интересно къде ще оправят тази щета за толкова пари

Написан на: 28/08/2025 14:59 Докладвай този коментар

anonymous