- Евро

- Всичко за еврото

- Всичко за еврото (част 2)

- Всичко за еврото (част 3)

- Напред към еврото!

- Цифрово евро VS плащания в брой

- За еврото накратко

- Истината за референдума за еврозоната

- С вашите въпроси за еврото (част 4)

- Митове и факти за еврото в България

- Кой отново плаши с приемането на еврото

- Еврото: Права и защита на потребителите

- Откъде да получа информация?

- Кога и как ще плащаме за стоките и услугите?

- С вашите въпроси за еврото (част 5)

- Цифровото евро – помощник или „дигитално робство“?

- За парите в личния портфейл и в държавата

- Рекордна подкрепа за еврото

- Фантом ли е спекулата?

- Кога да сменим левовете в евро

- Двойното обозначаване на цените- част 1

- Kакво се случва с небанковите финансови услуги?

- Конкуренция в действие - турската платформа за сравнение на цени

- Двойното обозначаване при банки и финансови институции

- Двойното обозначаване на цените- част 2

- Какво трябва да знаем за прехода към новата валута?

- Как да обменяме левове в евро?

- Право на основна банкова сметка

- Печалби или загуби?

- Обмен на левове в банките

- Храни

- Здраве и козметика

- Лекарства

- Вода за уста

- Слънчева защита

- Тютюнопушене

- Козметика

- Здравно осигуряване

- Колективните искове в полза на потребителите.

- Генеричните лекарства: как да спестим пари в аптеката

- Антибиотици и здраве

- Край на неетичното промотиране на лекарства

- Играчка под елхата

- Внимание! Как малките батерии могат да станат опасни за децата

Финанси

- Деца

- Домакинство

- Техника

- Услуги

- Еко

- Други

Тест

[1] https://www.fibank.bg/web/files/richeditor/documents/tariff/uvedomleniya/GTC_Ipotechni_krediti_15.07.2022.pdf

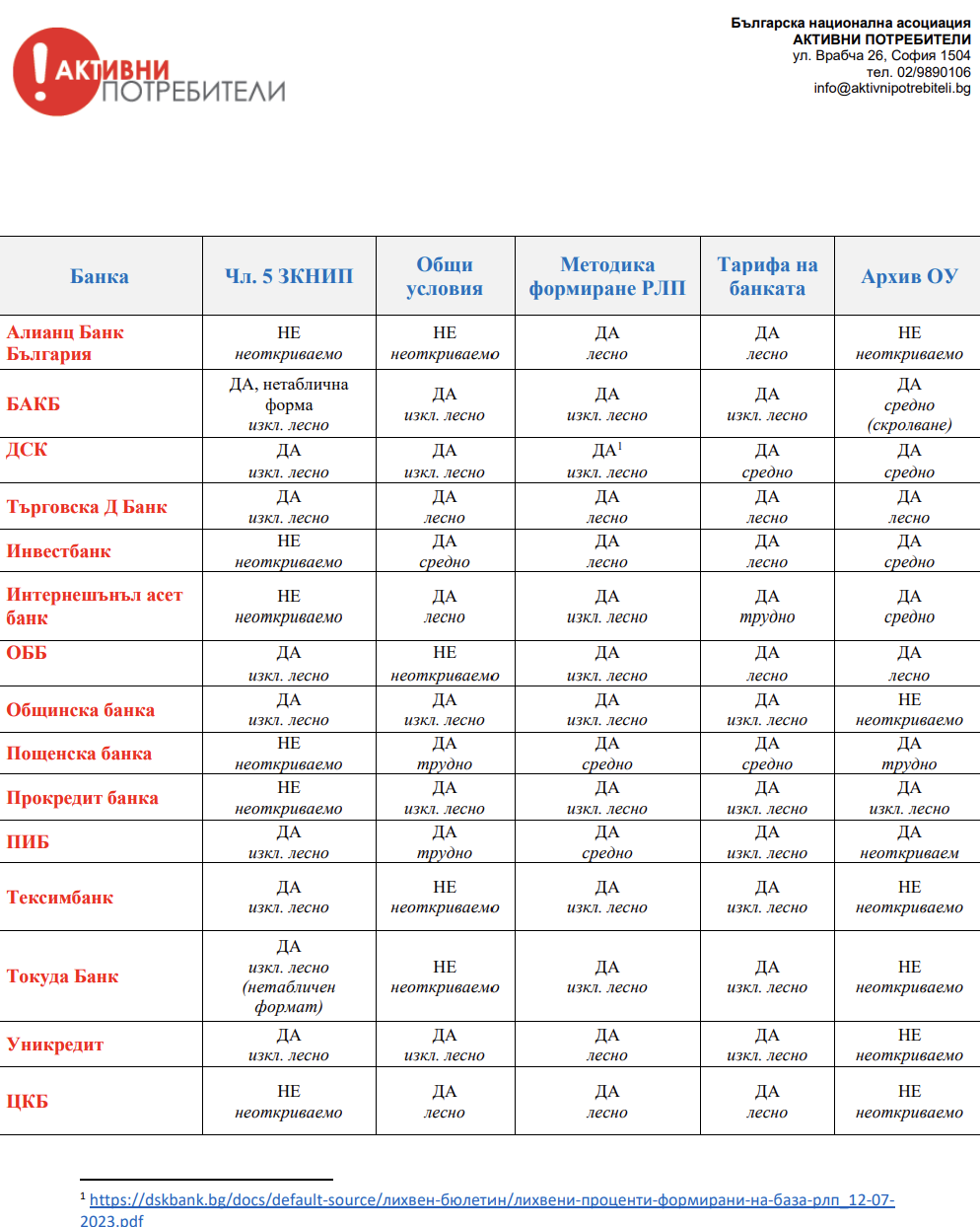

Колко достъпна е информацията за ипотечните кредити?

Законът за кредитите за недвижими имоти на потребителите вменява задължение на банките да осигуряват обща информация за отпусканите от тях жилищни/ипотечни кредити. Целта е да се даде възможност на потребителя за вземане на информирано решение при получаване на кредит за недвижим имот и да избере продукт и банка. Проучването установи, че 6 от 15 банки не предоставят на интернет страниците си Обща информация за кредитния продукт.

Важно да се прави разлика между обща информация /неперсонализирана/ и преддоговорна информация /персонализирана/. Ще разгледаме двете изисквания поотделно.

Обща /неперсонализирана/ информация за кредитите

Законът за кредитите за недвижими имоти (ЗКНИП) на потребителите установява задължение за банките да осигуряват обща информация свързана с общите условия, при които отпускат жилищни/ипотечни кредити. Тази информация трябва да е общодостъпна за потребителите по всяко време. Целта е да се даде възможност на потребителя за вземане на информирано решение при получаване на кредит за недвижим имот и да избере продукт и банка. Всяка банка трябва да осигури тази обща информация като най-благоприятния вариант за потребителя е този в табличен вид, поради леснодостъпния формат за запознаване с основните характеристики. Законът изрично предвижда, че тази информация трябва да може да се предоставя на хартия или на друг носител по ясен и разбираем начин. Предвижда се такъв достъп да се осигурява и в електронна форма. Информацията трябва да се предоставя в еднакъв по вид, формат и размер шрифт – 12 пункта. Това означава, че банките трябва да осигурят лесен достъп до обща информация, която следва структурата на чл. 5, ал. 2 от ЗКНИП.

|

Задължителна обща информация 1. данни, идентифициращи кредитора, съответно обвързания кредитен посредник, включително постоянен адрес, съответно седалище и адрес на управление; 2. целите, за които може да се използва кредитът; 3. видовете обезпечения, включително, когато е приложимо, възможността тези обезпечения да са на територията на друга държава членка; 4. възможния срок на договора за кредит; 5. текст, че потребителят разполага със срок не по-малко от 14 дни от получаването на проекта на договор за кредит, за да вземе решение за сключване на договора за кредит; 6. вида на лихвения процент – фиксиран и/или променлив, приложим към кредита, заедно с кратко описание на характеристиките на фиксирания и/или на променливия лихвен процент, включително и свързаните с тях последици за потребителя, а при договор за кредит с променлив лихвен процент, при който се използва бенчмарк за лихвен процент – наименованието на бенчмарка и на неговия администратор и възможните последици за потребителя, свързани с промени в стойността на бенчмарка; 7. чуждестранната валута или валути, когато е приложимо за кредита, включително разяснения на рисковете от възможни движения в обменния курс на чуждестранната валута или валути, които може да се отразят върху размера на общата сума, дължима от потребителя; изискването не се прилага за кредити, предлагани в евро на потребител, чийто доход е в левове, и за кредити, предлагани в левове на потребител, чийто доход е в евро; 8. представителен пример за общия размер на кредита, общите разходи по кредита за потребителя, общата сума, дължима от потребителя, и ГПР по кредита; 9. възможните допълнителни разходи по кредита, които не са включени в общите разходи по кредита за потребителя, дължими по договора за кредит; 10. начините за изплащане на кредита, включително пример за броя, периодичността и размера на погасителните вноски; 11. при кредити с плащане само на дължимата лихва – ясен и точен текст, че спазването на сроковете и условията на договора за кредит не води до изплащането на общия размер на кредита; 12. условията, пряко свързани с предсрочно погасяване на кредита; 13. когато е необходима оценка на имота – кой осигурява извършването на оценката и дали възникват разходи за потребителя; 14. допълнителните услуги, които потребителят е длъжен да ползва, за да получи кредита или за да получи кредита при предлаганите условия, и когато е приложимо, разяснение, че потребителят има право да ползва допълнителните услуги от друго лице, различно от кредитора; 15. предупреждение за възможните последици при неизпълнение на задълженията, свързани с договора за кредит. |

За предоставяне на тази обща информация потребителят не е длъжен да предоставя информация за себе си. Липсата на свободен достъп до тaкава информация подлежи на санкция съгласно чл. 77 от ЗКНИП.

Буквалното тълкуване на правната норма на чл. 5, ал.3 от ЗКНИП не задължава банките изрично да предоставят обща информация в електронен вариант, тъй като този законодателен похват позволява избирателна форма на предоставяне на такава информация (хартия или друг носител ИЛИ в електронна форма), като позволява на банките да предоставят такава информация на хартиен носител в клоновете на банките. Такъв законодателен похват в дигиталната ера е недостатъчен да задоволи потребностите на потребителите, тъй като огромна част от тях ще бъдат затруднени да посетят всички физически офиси на банките, за да се сдобият с такава обща информация.

Липсата на електронна форма на общата информация по договори за жилищен кредит би ограничило голям брой потребители да получат основни насоки за вземане на информирано решение при получаване на кредит за недвижим имот, което би следвало да се счита за нарушение на чл. 5 от ЗКНИП. Електронната форма позволява на потребителя да получи достъп до общата информация по всяко време на денонощието, какъвто е замисълът на чл.5, ал.2 от ЗКНИП. Хартиен вариант в клоновете на банките могат да бъдат открити само в работно време, а не както чл. 5, ал. 2 от ЗКНИП задължава по всяко време.

Съвкупността на трите алинеи на чл. 5 от ЗКНИП следва да се тълкува в смисъл, че банките все пак трябва да осигурят свободен електронен достъп до общата информация по всяко време на денонощието, за да се изпълни целта на глава втора от закона.

Преддоговорна /персонализирана/информация

Банките са длъжни (чл. 6 от ЗКНИП) да предоставят персонализирана информация на потребители, които предоставят на банката необходимата информация за своите потребности, финансово състояние и предпочитанията си. Целта на персонализираната информация е да даде възможност на потребителя да сравни с други предлагани на пазара кредити, да оцени възможните последици и да спомогне за вземане на информирано решение за сключване на договор за кредит. Тази информация следва да бъде в строго определен формат – Европейски стандартизиран информационен формуляр (ЕСИФ).

|

Задължително съдържание на Европейски стандартизиран информационен формуляр (ЕСИФ)

|

Банката е длъжна да предостави преддоговорната информация без неоснователно забавяне след като е получила от потребителя нужната информация. Банката трябва да предостави на потребителя персонализираната информация преди да е получил обвързваща оферта или да е обвързан от договора за кредит. Разликата между персонализираната информация и обвързващата оферта се изразява в това, че офертата има обвързващ характер между двете страни и съдържа конкретни параметри по договора за кредит. Тези параметри, при съгласие на потребителя, ще се материализират в договора за кредит, като особено внимание трябва да се обърне, че тези оферти са с кратък срок на приемане. При липсата на съгласие след определения срок, банката може да промени условията, при които ще отпусне кредит на потребителя.

Преддоговорната информация е важна за потребителя, защото му дава възможност да сравни офертите и да прецени дали даден продукт е подходящ за него, като обърне особено внимание на начина на формиране на лихвения процент. Ако банката използва бенчмарк, тя е длъжна да предостави на потребителя информация за наименованието на бенчмарка и на неговия администратор и за свързаните с бенчмарка последици за потребителя в отделен документ, който се прилага към формуляра.

ЗКНИП предвижда задължение за банките да предоставят на интернет страниците си достъпна информация в писмена форма относно общите условия и тарифите, при които предоставят кредитите. Липсата на такава информация подлежи на санкция между 10 000 лева и 20 000 лева.

Достъпност на преддоговорната информация

За целта на настоящото проучване направихме сравнение за достъпността на информация на банките и дали изпълняват своите задължения за предоставяне на нужната информация и дали прилагат добри търговски практики за прозрачност.

Ако банката не е препратила към нужната информация, то практиката показва, че се позиционират линкове към тези документи в долната част на страницата, като раздел „Документи“ или подобно наименование.

ПИБ предоставят Обща информация в страницата на кредитния продукт, но не покрива всички реквизити и са в разбъркан ред. На страницата на ПИБ също така не могат да бъде открити и Общите условия за предоставяне на ипотечен кредит, като се открива единствено с Google търсене[1] и се откриват такива от 22.07.2022 г., поради което не е ясно дали това е финалната версия.

Тексимбанк предоставя голям набор от документи още на същата страница на кредитния продукт, като това считаме, че е добрата търговска практика, но въпреки това на техния интернет сайт не са публикувани Общите условия за отпускане на ипотечен кредит за потребители.

Важно е да се предоставя такъв интерфейс за потребителите, който да позволява бързо и лесно сравняване на условията на различните банки, следователно унифициране на начина на предоставяне на информацията би било стъпка напред. Това би станало, ако банките се ангажират или бъдат задължени да предоставят бърза връзка към информацията на самата страница, на която е кредитния продукт. Към момента, това не е така и някои от документите се откриват трудно, което затруднява и сравнението на кредитните продукти между различните банки.

Изводи

Голяма част от банките са предоставили лесен достъп до информация, нужна на потребителите, за кредитния продукт, но изглежда липсва консенсус за добра практика за предоставяне на цялата нужна информация сред банките.

Като пример за добра практика е предоставянето на цялата информация на страницата, на която е кредитният продукт.

Притеснителен е фактът, че 6 от 15 банки не предоставят Обща информация за кредитния продукт на интернет страниците си, което според нас не се вписва в духа на закона.

|

Как тестваме? Методология на проучването В проучването участват: 15 търговски банки, предлагащи ипотечни кредити за физически лица. Събрани и анализирани са условията за предоставяне на ипотечни кредити налични на интернет страниците на банките. Проучването не обхваща информацията предоставяна във физическите клонове. Разгледани са следните въпроси: 1. Дали е налична общата информация по чл. 5 от ЗКНИП и дали е в таблична форма? 2. Дали са налични общите условия на банката при отпускане на жилищни/ипотечни кредити? 3. Дали е налична методиката на банката? 4. Дали е налична информацията за тарифата на банката? 5. Дали е наличен архив на общите условия на банката при отпускане на жилищни/ипотечни кредити?

Според това, колко лесно потребителят може да намери информацията сме окачествили начина на предоставяне в 5 отделни категории: - изключително лесно - налична на страницата на кредитния продукт; - лесно откриваема - намира с по-малко от 3 клика; - не толкова лесно откриваема - отнема повече от 3 клика, както и може да изисква скролване или се откриват в линкове с малък шрифт; - трудно откриваема – изисква скролване и търсене на различни места на сайта и отваряне на повече от два линка на същия интернет сайт или трябва да се използва търсачка като Google, за да бъдат открита; - неоткриваема – не могат да бъдат открити на сайта или чрез търсачка; |

[1] https://www.fibank.bg/web/files/richeditor/documents/tariff/uvedomleniya/GTC_Ipotechni_krediti_15.07.2022.pdf

Коментари ( 1 общо )

larryfox2017

Опитвали ли сте да получите заеми от банки без успех? Имате спешна нужда от пари, за да се отървете от дълга? Нуждаете се от пари за разширяване или създаване на собствен бизнес? Вземете заем от една от водещите кредитни компании в Обединеното кралство. 24Hour Loan Service е една от най-големите компании за обезпечени заеми в Обединеното кралство и нашият приятелски настроен и опитен персонал е в състояние да обработи вашата кандидатура бързо и ефективно. Можете да вземете заеми за всеки срок от 1 до 25 години и да заемете всяка сума от £2,000.00 до £100,000,000.00 за всякакви цели. Можете да кандидатствате чрез whatsapp: +14092051142 или имейл: [email protected]

Написан на: 01/03/2025 07:25 Докладвай този коментар

anonymous